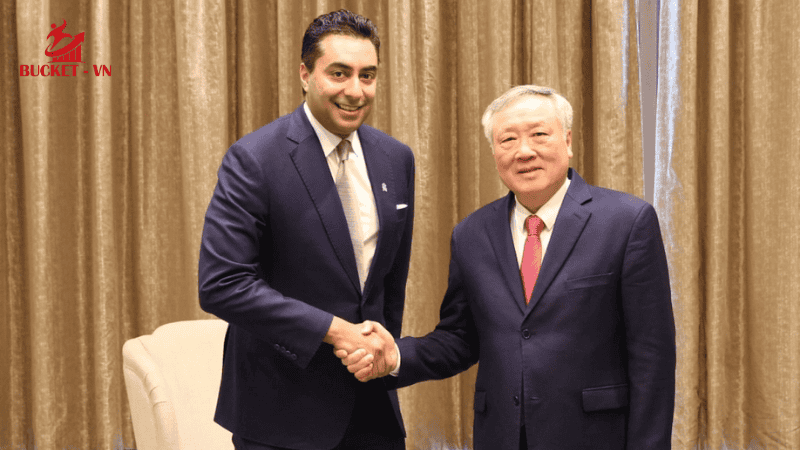

Các nguồn tin trong ngành cho biết MBK Partners, một trong những công ty cổ phần tư nhân lớn nhất tập trung vào Đông Á, sẽ mua lại Alinamin Pharmaceutical, một nhà sản xuất thực phẩm bổ sung của Nhật Bản, từ gã khổng lồ đầu tư Blackstone có trụ sở tại Hoa Kỳ với giá khoảng 3 nghìn tỷ won (2,1 tỷ đô la).

Các nguồn tin từ ngân hàng đầu tư cho biết với tờ Korea Times rằng MBK Partners dự kiến sẽ ký thỏa thuận mua cổ phiếu (SPA) với Blackstone tại Hoa Kỳ vào thứ Tư, theo giờ địa phương.

Việc MBK Partners mua lại hãng sản xuất thuốc Nhật Bản cho thấy trọng tâm chiến lược của công ty cổ phần tư nhân này là tăng cường danh mục đầu tư vào lĩnh vực chăm sóc sức khỏe, vốn được coi là cơ hội quan trọng trong bối cảnh dân số già hóa ở khu vực.

Công ty cổ phần tư nhân tập trung vào Đông Á này đã nêu rõ trong các lá thư thường niên trước đây gửi cho các nhà đầu tư rằng họ coi già hóa là một xu hướng nhân khẩu học chính ở Đông Bắc Á bao gồm Hàn Quốc, Nhật Bản và Trung Quốc, và đang tìm kiếm cơ hội thông qua các hoạt động mua lại tích cực trong lĩnh vực này.

Đầu tháng này, MBK Partners đã tham gia đấu thầu sơ bộ để bán công ty dược phẩm Nhật Bản này, cùng với các công ty cổ phần tư nhân toàn cầu khác, được cho là bao gồm CVC Capital và EQT Partners.

Năm 2020, Blackstone đã mua lại Takeda Consumer Healthcare Company Limited của Nhật Bản — sau này đổi tên thành Alinamin Pharmaceutical — từ công ty mẹ Takeda Pharmaceutical với giá khoảng 242 tỷ yên Nhật. Công ty hiện được tính toán ở mức khoảng 1,49 tỷ đô la, hoặc khoảng 2 nghìn tỷ won Hàn Quốc.

Là nhà cung cấp thuốc không kê đơn hàng đầu tại Nhật Bản trong hơn sáu thập kỷ, loại thuốc vitamin chủ lực của công ty là Alinamin đã trở thành sản phẩm chủ lực trong các hộ gia đình Nhật Bản.

Ngành ngân hàng đầu tư coi việc mua lại MBK là mục tiêu không chỉ nhắm tới thị trường địa phương tại Nhật Bản mà còn nhắm tới tiềm năng mở rộng ra thị trường nước ngoài.

Nhà sản xuất thực phẩm bổ sung của Nhật Bản đã đạt được mức tăng trưởng nhanh chóng thông qua các vụ sáp nhập và mua lại kể từ khi được Blackstone tiếp quản cách đây bốn năm.

Chỉ riêng năm nay, MBK Partners đã chốt hai thỏa thuận trị giá hàng tỷ đô la trong lĩnh vực chăm sóc sức khỏe với Blackstone. Vào tháng 4, MBK Partners đã ký một SPA với công ty đầu tư Hoa Kỳ để mua lại Geo-Young, công ty bán buôn dược phẩm lớn nhất tại Hàn Quốc.

Năm ngoái, công ty cổ phần tư nhân này đã mua lại nhà cung cấp giải pháp máy quét răng Medit và công ty cấy ghép răng Osstem Implant, củng cố danh mục đầu tư tập trung vào chăm sóc sức khỏe của mình.

>>> Tham gia đầu tư chứng khoán Hàn Quốc ngay hôm nay, tiếp cận thị trường mới tìm kiếm cơ hội đạt lợi nhuận lớn cùng chuyên gia Bucket-VN :

- Đăng ký tư vấn miễn phí và bắt tín hiệu thị trường chứng khoán Hàn Quốc tại: https://bucketvn.com/dang-ky-tu-van/

- Hotline: 028 3636 6553

- Group Facebook thảo luận : https://www.facebook.com/groups/bucketvn

English

English