Thị trường chứng khoán Mỹ

Vào ngày này, thị trường chứng khoán Mỹ cả ba chỉ số chính đều giảm do thất vọng trước hiệu suất tăng trưởng của các công ty công nghệ lớn.

Trên sàn giao dịch chứng khoán Mỹ, chỉ số Dow Jones đóng cửa ở mức 41.763,46, giảm 0,90%, chỉ số Nasdaq, tập trung vào cổ phiếu công nghệ, đóng cửa ở mức 18.095,15, giảm 2,76%, chỉ số S&P 500 đóng cửa ở mức 5.705,45, giảm 1,86% và Chỉ số Chất bán dẫn Philadelphia đóng cửa ở mức 4.946,75, giảm 4,01%.

Sau khi thị trường đóng cửa vào ngày hôm trước, Microsoft (MS) và Meta Platform đã công bố kết quả hàng quý tốt, nhưng sự thất vọng với các chỉ số chi tiết dường như đang ngày càng gia tăng.

Microsoft (MS) thông báo rằng thu nhập được điều chỉnh trên mỗi cổ phiếu (EPS) đã ghi nhận 3,30 USD sau khi thị trường đóng cửa vào ngày hôm trước. Con số này vượt quá kỳ vọng của thị trường là 3,10 USD. Doanh thu cũng đạt 65,59 tỷ USD, vượt kỳ vọng của thị trường là 64,51 tỷ USD.

Mặc dù tốc độ tăng trưởng của mảng kinh doanh dịch vụ đám mây Azure đạt 33% nhưng giá cổ phiếu dường như bị kìm hãm do dự báo tăng trưởng đám mây sẽ chậm lại trong tương lai.

Microsoft (MS) lao dốc hơn 6% trong ngày này, ghi nhận mức giảm lớn nhất kể từ ngày 26/10/2022.

Trong quý 3, Meta cũng ghi nhận EPS điều chỉnh là 6,03 USD, tăng 37% so với cùng kỳ năm ngoái và doanh số bán hàng tăng 19% so với cùng kỳ năm trước lên 40,59 tỷ USD, cả hai đều vượt quá kỳ vọng của thị trường, nhưng số lượng hàng ngày người dùng tích cực trên Facebook, Instagram… DAP chỉ tăng 5% so với cùng kỳ năm ngoái, thấp hơn kỳ vọng của thị trường.

Ngoài ra, người ta dự đoán chi phí vốn sẽ tăng đáng kể trong năm tới. Kết quả là giá cổ phiếu của Meta đã giảm hơn 4%.

Trong khi đó, sau khi thị trường đóng cửa vào ngày này, Apple và Amazon đều tiết lộ hiệu suất vượt quá kỳ vọng của thị trường. Apple thông báo rằng trong quý 3 (quý 4 năm tài chính 2024), doanh thu tăng 6% so với cùng kỳ lên 94,99 tỷ USD và thu nhập trên mỗi cổ phiếu (EPS) là 1,64 USD.

Con số này vượt quá mọi mong đợi của thị trường. Amazon ghi nhận doanh thu quý 3 là 158,9 tỷ USD và EPS là 1,43 USD, cả hai đều vượt kỳ vọng của thị trường. Intel đã vượt quá kỳ vọng của thị trường với doanh thu quý 3 là 13,28 tỷ USD, nhưng ghi nhận khoản lỗ EPS là 3,88 USD. Tuy nhiên, người ta dự đoán rằng kết quả hoạt động trong quý 4 sẽ được cải thiện.

Các chỉ số kinh tế chính được công bố trong ngày này nhìn chung đang ở trạng thái tốt, bao gồm chỉ số giá Chi tiêu Tiêu dùng Cá nhân (PCE) được Hệ thống Dự trữ Liên bang (Fed) ưa chuộng nhìn chung đáp ứng kỳ vọng của thị trường. Bộ Thương mại Mỹ công bố chỉ số giá PCE trong tháng 9 tăng 2,1% so với cùng tháng năm ngoái. So với tháng trước, nó đã tăng 0,2%.

Trong tháng 9, chỉ số giá PCE lõi tăng 2,7% so với cùng tháng năm ngoái và tăng 0,3% so với tháng trước. Số lượng đơn xin trợ cấp thất nghiệp hàng tuần mới ở Mỹ đã giảm, xuống mức thấp nhất kể từ tháng 5. Số đơn xin trợ cấp thất nghiệp mới vào tuần trước được Bộ Lao động Hoa Kỳ công bố là 216.000 trên cơ sở điều chỉnh theo mùa. Đây là mức giảm 12.000 người so với tuần trước.

Chỉ số chi phí việc làm (ECI) được Fed theo dõi trong quý 3 đã tăng 0,8% so với quý trước trên cơ sở điều chỉnh theo mùa, thấp hơn một chút so với mức tăng 0,9% trong quý 2 và kỳ vọng. Theo báo cáo cắt giảm việc làm do Challenger, Grey & Christmas (CG&C) công bố, số người bị sa thải theo kế hoạch cắt giảm việc làm tháng 10 là 55.597 người, giảm 23,7% so với tháng trước.

Vào ngày này, giá dầu quốc tế tăng do kỳ vọng tiếp tục về việc OPEC+ trì hoãn tăng sản lượng. Trên Sàn giao dịch hàng hóa New York (NYMEX), giá Dầu thô trung cấp West Texas (WTI) giao tháng 12 đóng cửa ở mức 69,26 USD, tăng 0,65 USD (+0,95%) so với ngày giao dịch trước đó.

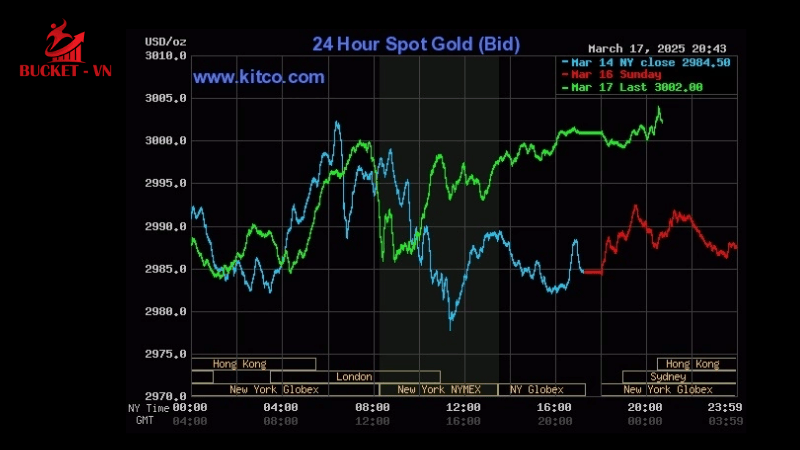

Giá trái phiếu chính phủ Hoa Kỳ không ổn định do cảnh báo lạm phát trong bối cảnh chỉ số giá PCE tăng và đồng đô la suy yếu trong bối cảnh đồng yên tăng giá. Giá vàng, một tài sản an toàn tiêu biểu, đã giảm do hoạt động chốt lời.

Theo cổ phiếu, Microsoft (-6,05%) và Meta (-4,09%) giảm mạnh trong bối cảnh hoạt động đáng thất vọng, tiếp theo là Apple (-1,82%), Amazon (-3,28%), Alphabet A (-1,92%) và Tesla (- 1,92%) Các cổ phiếu công nghệ lớn khác như -2,99%) cũng giảm.

Đặc biệt, các cổ phiếu liên quan đến chất bán dẫn như NVIDIA (-4,72%), Intel (-3,50%), AMD (-3,05%), Qualcomm (-2,89%) và Broadcom (-3,89%) đều giảm đáng kể.

Bitcoin, gần đây đã tăng giá mạnh trong bối cảnh giao dịch của Trump, đã giảm mạnh, với Coinbase (-15,34%), Robinhood (-16,73%), Riot Platforms (-11,83%), Mara Holdings (-8,26%), v.v. tụt dốc, còn Trump Media & Technology Group (-11,72%), công ty mẹ của TruthSocial, mạng xã hội (SNS) thuộc sở hữu của cựu Tổng thống Trump, cũng lao dốc.

Trong khi đó, Apple công bố thu nhập vượt quá mong đợi của thị trường sau khi thị trường đóng cửa, nhưng lại ghi nhận sự sụt giảm trong giao dịch ngoài giờ do thất vọng rằng hiệu suất của hãng ở khu vực Trung Quốc Đại lục thấp hơn kỳ vọng. Amazon tăng giao dịch sau giờ làm việc nhờ hiệu suất mạnh mẽ và Intel ghi nhận khoản lỗ trong quý 3 nhưng ghi nhận mức tăng mạnh trong bối cảnh đánh giá tích cực về hướng dẫn hiệu suất quý 4.

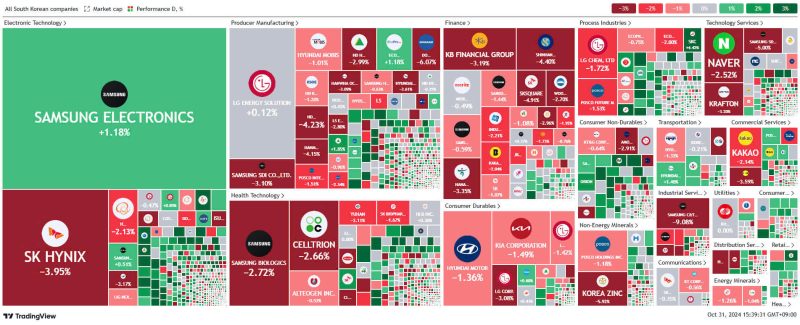

Thị trường chứng khoán Hàn Quốc

Chỉ số KOSPI đóng cửa ở mức 2.556,15, giảm 1,45%.

Theo cung và cầu, người nước ngoài bán ròng 861,1 tỷ KRW, trong khi cá nhân và tổ chức mua ròng lần lượt 561,4 tỷ KRW và 330,6 tỷ KRW.

Trên thị trường tương lai, các tổ chức bán ròng 2.930 hợp đồng, cá nhân và người nước ngoài mua ròng lần lượt là 2.548 hợp đồng và 442 hợp đồng.

Samsung Electronics cho biết trong một cuộc gọi hội nghị sau khi công bố kết quả cuối cùng của quý 3 vào ngày hôm đó, “Mặc dù việc thương mại hóa thế hệ thứ 5 (HBM3E) bị trì hoãn trong quý 3, nhưng đã đạt được tiến bộ đáng kể trong việc hoàn thành các bước quan trọng trong quy trình kiểm tra chất lượng ” nói thêm “Việc mở rộng doanh số bán hàng sẽ có thể xảy ra trong quý 4”.

Ngành công nghiệp ước tính rằng khách hàng chính là NVIDIA. Với tin tức này, Samsung Electronics đã tăng hơn 3,5% trong ngày, nhưng đã từ bỏ phần lớn lợi nhuận và đóng cửa ở mức thấp. SK Hynix (-4,46%) giảm do lo ngại về sự cạnh tranh ngày càng gay gắt ở HBM, và Hanmi Semiconductor (-4,47%) cũng đóng cửa thấp hơn.

Tập đoàn tài chính KB (-3,83%), Tập đoàn tài chính Shinhan (-5,87%), Tập đoàn tài chính Hana (-4,31%), SK Square (-5,36%), Samsung C&T (-9,93%), Samsung Fire & Marine Insurance (- 2,89%), LG Banks/bảo hiểm/công ty cổ phần nổi bật trên thị trường ngành giá trị cũng giảm (-2,95%).

Các nhà máy điện hạt nhân như Hanshin Machinery (-7,83%), Doosan Energy (-6,31%), KEPCO Industrial (-4,94%), Woojin (-4,72%), v.v., sau thông tin cơ quan chống độc quyền Séc tạm đình chỉ hoạt động hợp đồng về dự án xây dựng nhà máy điện hạt nhân mới với Korea Hydro & Nuclear Power Chủ đề phát triển cũng bị từ chối.

Tỷ giá hối đoái won/đô la là 1.379,9 won vào lúc 3:30 chiều, tăng 0,1 won so với ngày giao dịch trước đó.

Hầu hết các cổ phiếu hàng đầu của KOSPI theo vốn hóa thị trường đều giảm. Samsung C&T (-9,93%), Kẽm Hàn Quốc (-7,68%), Tập đoàn tài chính Shinhan (-5,87%), SK Hynix (-4,46%), Tập đoàn tài chính Hana (-4,31%), Tập đoàn tài chính KB (-3,83%) , Samsung SDI (-3,54%), Samsung BioLogics (-2,81%), Celltrion (-2,77%), NAVER (-2,52%), Hyundai Motors (-2,49%), Kia (-2,34%), LG Chem (- 2,18%) ), POSCO Future M (-1,75%), POSCO Holdings (-1,32%) và LG Energy Solution (-0,97%) giảm.

Mặt khác, Hyundai Mobis (+0,40%), Tập đoàn tài chính Meritz (+0,20%) và Samsung Electronics (+0,17%) đều tăng.

Chỉ số KOSDAQ đóng cửa ở mức 743,06, tăng 0,66%.

Theo cung và cầu, người nước ngoài mua ròng 149,6 tỷ KRW, trong khi cá nhân và tổ chức bán ròng lần lượt 137,1 tỷ KRW và 4,4 tỷ KRW.

Samsung Electronics cho biết trong một cuộc gọi hội nghị: “Mặc dù việc thương mại hóa thế hệ thứ 5 (HBM3E) bị trì hoãn trong quý 3, nhưng đã đạt được tiến bộ đáng kể trong việc hoàn thành các bước quan trọng trong quy trình kiểm tra chất lượng” và “sẽ có thể mở rộng doanh số bán hàng trong quý 3”. quý 4,” và nói thêm, “Chúng tôi kỳ vọng HBM sẽ mở rộng trong quý 4.”

Kỳ vọng dường như đang tăng lên, bao gồm Reno Industrial (+2,18%), HPSP (+4,77%), EO Technics (+2,15%), Techwing (+7,21%), Jusung Engineering (+3,85%) và ISC (+1,71%), Wonik IPS (+1,27%), TCK (+4,91%), Eugene Tech (+4,62%), AD Technology ( +26,91%) và Exicon (+7,46%) tăng.

Mặt khác, Seongwoo (-12,50%), mới được niêm yết trên thị trường KOSDAQ trong ngày này, đã giảm mạnh Woojin Entec (-13,04%), G2 Power (-10,49%), EM Korea (-7,89%), Orbitec (-7,23%), BH thông báo cơ quan chống độc quyền Séc sẽ tạm thời đình chỉ hợp đồng đối với sản phẩm mới dự án xây dựng nhà máy điện hạt nhân với chủ đề Thủy điện & Điện hạt nhân Hàn Quốc như AI (-5,43%) và Woori Technology (-4,82%) cũng giảm.

Các cổ phiếu vốn hóa thị trường KOSDAQ hàng đầu cho thấy mức tăng vượt trội. Voronoi (+7,69%), Dược phẩm Samchundang (+6,20%), HPSP (+4,77%), ST Pharm (+2,98%), Reno Industrial (+2,18%), EO Technics (+2,15%), Nchem (+ 0,52) %), Celltrion Pharmaceutical (+0,48%), HLB (+0,46%), Ecopro BM (+0,18%) và RigaChem Bio (+0,16%) tăng giá.

Mặt khác, Pharma Research (-3,63%), Classys (-1,93%), EcoPro (-1,74%), Silicon Two (-1,29%), Alteogen (-0,66%), Rainbow Robotics (-0,65%), Hugel (-0,18%) và Pearl Abyss (-0,13%) giảm.

Trường chứng khoán Châu Á

Thị trường chứng khoán ở các nước lớn ở châu Á tăng điểm trong khi Đài Loan đóng cửa, Nhật Bản sụt giảm và Trung Quốc trỗi dậy.

Ảnh = Ngân hàng Nhật Bản (BOJ)

Ngày 31/10, chỉ số Nikkei của Nhật Bản đóng cửa ở mức 39.081,25, giảm 0,50% do diễn biến chậm chạp của cổ phiếu công nghệ trong bối cảnh BOJ đóng băng lãi suất.

Trong khi Ngân hàng Nhật Bản (BOJ) giữ nguyên lãi suất như kỳ vọng của thị trường, thị trường chứng khoán Nhật Bản đóng cửa ở mức thấp hơn khi các công ty điện tử như Kyocera và Hitachi Manufacturing đưa ra dự báo hiệu quả hoạt động trong năm nay thấp hơn kỳ vọng của thị trường.

Liên quan đến vấn đề này, Kyocera hôm qua đã thông báo rằng lợi nhuận hoạt động của họ trong năm nay sẽ đạt 69 tỷ yên, giảm 27% so với năm trước.

Hitachi Works đã nâng dự báo lợi nhuận hoạt động năm nay lên 87,5 tỷ yên, so với mức đề xuất trước đó là 85,5 tỷ yên, nhưng có thông tin cho rằng con số này không đạt được kỳ vọng của thị trường là 92,32 tỷ yên. Theo đó, giá cổ phiếu của Kyocera (-10,42%) và Hitachi (-5,38%) thể hiện sự yếu kém, trở thành gánh nặng cho thị trường chứng khoán.

Trong khi đó, vào ngày này, Ngân hàng Nhật Bản đã kết thúc cuộc họp quyết định chính sách tài chính kéo dài hai ngày và quyết định duy trì lãi suất cuộc gọi qua đêm không bảo đảm cơ bản ở mức 0,25%.

Ngoài ra, ông cho biết chỉ số giá tiêu dùng (CPI) năm tới, không bao gồm thực phẩm tươi sống, sẽ tăng 1,9%, cho thấy dự báo thấp hơn so với tháng 7 năm ngoái (2,1%), nhưng lưu ý nguy cơ tăng giá năm sau cao hơn.

Về vấn đề này, Ngân hàng Nhật Bản cho biết, liên quan đến các hoạt động chính sách tài chính trong tương lai “Nó phụ thuộc vào các điều kiện kinh tế, giá cả và tài chính, nhưng dựa trên thực tế là lãi suất thực tế hiện nay đang ở mức rất thấp, nền kinh tế và ông nói: “Khi chúng tôi đồng ý, chúng tôi sẽ tiếp tục tăng lãi suất chính sách và điều chỉnh mức độ nới lỏng tài chính cho phù hợp.

Theo cổ phiếu, Kyocera (-10,42%), Công ty Điện lực Kansai (-5,83%), Hitachi (-5,38%), Tokyo Electron (-2,54%), Canon (-2,17%) và Toyota Motor Company (-1,07% ) đóng cửa thấp hơn đã làm điều đó.

Ngày 31/10, chỉ số Shanghai Composite Index của Trung Quốc đóng cửa ở mức 3.279,82, tăng nhẹ 0,42% nhờ các chỉ số sản xuất thuận lợi.

Chỉ số PMI sản xuất tháng 10 do Cục Thống kê Quốc gia Trung Quốc công bố được ghi nhận ở mức 50,1, tăng 0,3 điểm so với tháng trước.

Con số này vượt kỳ vọng của thị trường là 49,9 và lần đầu tiên vượt quá 50 kể từ tháng 3 năm ngoái, cho thấy một giai đoạn mở rộng kinh tế.

Tuy nhiên, do tâm lý thận trọng trước kết quả của cuộc bầu cử tổng thống Mỹ vào tuần tới và Quốc hội Trung Quốc vẫn tiếp tục, nên phạm vi biến động trên thị trường chứng khoán dường như bị hạn chế phần nào.

Trung Quốc được cho là đang xem xét tổ chức cuộc họp của Ủy ban Thường vụ Quốc hội (Quốc hội nhân dân toàn quốc) vào ngày 4 đến ngày 8 tháng sau và thông qua gói kích thích tài chính trị giá 10 nghìn tỷ nhân dân tệ (1.937 nghìn tỷ won) và cuộc bầu cử tổng thống Mỹ dự kiến sẽ được tổ chức vào ngày 5 tháng sau.

Trong khi đó, doanh số hàng quý của nhà sản xuất xe điện Trung Quốc BYD được cho là đã lần đầu tiên vượt qua Tesla của Mỹ. Theo báo chí nước ngoài đưa tin, doanh thu của BYD trong quý 3 đạt 201 tỷ nhân dân tệ (khoảng 39 nghìn tỷ won), tăng 24% so với cùng kỳ năm ngoái, vượt mức 25,2 tỷ USD (khoảng 35 nghìn tỷ won) của Tesla.

Tuy nhiên, lợi nhuận gộp giảm từ 22,1% xuống 21,9% trong cùng kỳ, được phân tích là khiến lợi nhuận ròng trên mỗi xe giảm, mặc dù cạnh tranh khốc liệt về giá đã giúp củng cố vị thế thống lĩnh thị trường. Giữa tin tức này, giá cổ phiếu của BYD đã giảm ở cả thị trường chứng khoán Trung Quốc và Hồng Kông.

Theo cổ phiếu, Huaxia Happy Real Estate (+10,14%), Air China (+2,52%), CITIC Securities (+2,40%), Zheneng Electric Power (+2,09%) và Shanghai Lujiazui (+1,98%) đóng cửa cao hơn.

Chỉ số Hang Seng của Hồng Kông đóng cửa ở mức 20.317,33, giảm 0,31% và chỉ số Sở giao dịch chứng khoán Đài Loan đóng cửa do bão.

출처 : 인포스탁데일리(http://www.infostockdaily.co.kr)

>>> Tham gia đầu tư chứng khoán Hàn Quốc ngay hôm nay, tiếp cận thị trường mới tìm kiếm cơ hội đạt lợi nhuận lớn cùng chuyên gia Bucket-VN :

- Đăng ký tư vấn miễn phí và bắt tín hiệu thị trường chứng khoán Hàn Quốc tại: https://bucketvn.com/dang-ky-tu-van/

- Hotline: 028 3636 6553

- Group Facebook thảo luận: https://www.facebook.com/groups/bucketvn

English

English